必须有860种方法来构建用于自动驾驶车辆的激光雷达传感器

DARPA开创了这一切。十年前的大挑战-研究人员竞争驾驶机器人汽车通过不可预测的地形,有计划的障碍物,以尽可能快的速度-没有人类司机。

大挑战促进了商业活动,为常规道路开发自动驾驶。十年后,取得了重大进展。研究阶段最初的兴奋正在转变为管理投资者预期、现金流、运营、产品开发和坚实的客户获取的冷静现实。

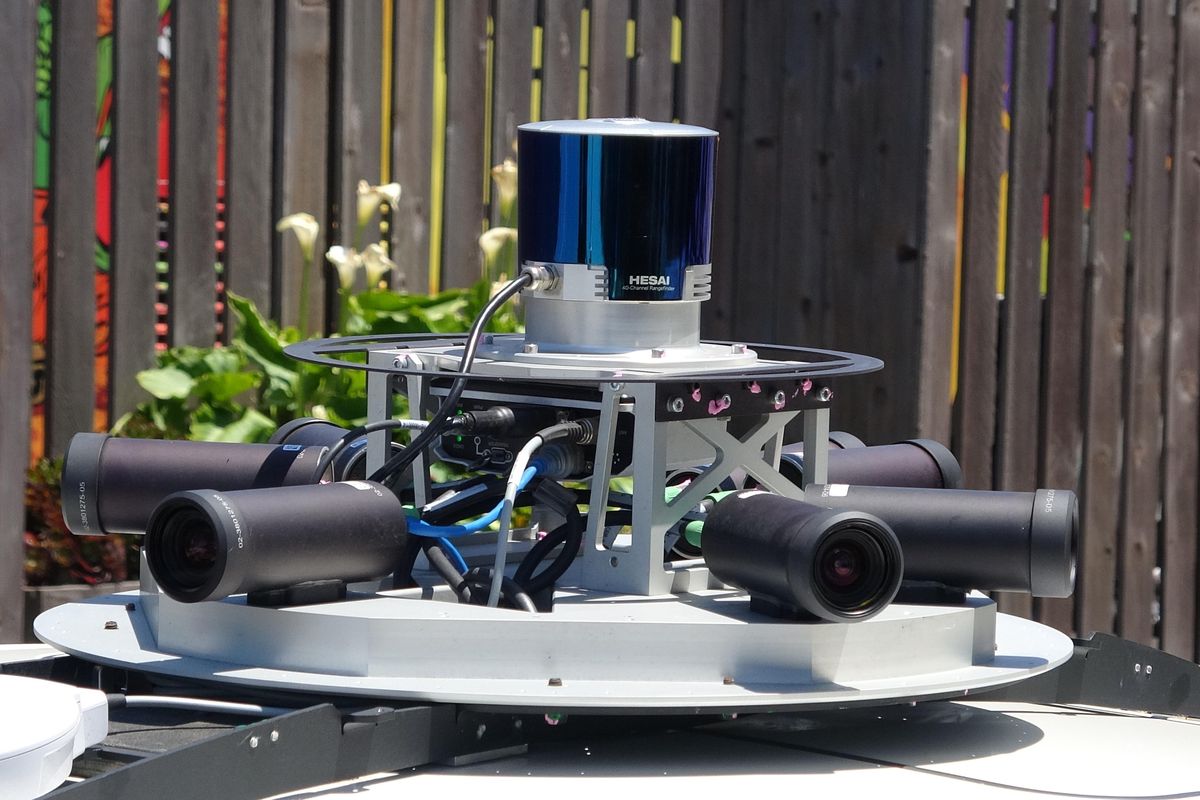

所有这一切的一个明显的赢家是对传感和感知的高度关注,以及激光雷达作为自主乌托邦的关键推动者之一的作用。激光雷达能够实现高分辨率的3D传感-这是2D相机和雷达等其他传感器做不到的。该领域的大多数研究人员认为,为了确保避障、定位和导航,激光雷达是至关重要的。声学扬声器制造商Velodyne为DARPA大挑战开发了首批LiDAR,这一经历使他们成为当今领先的LiDAR公司之一。

20年前,随着通信、数据、视频和高速互联网采用光网络,光学成为一项关键技术。医药、工业传感和材料加工等辅助市场受益于对电信的投资。同样,未来汽车“光学化”的前景正为光学行业提供第二次诞生和振奋人心的机会,原本专注于国防和太空应用的LiDAR有望成为主流固定装置,就像今天手机和汽车上的相机一样。LiDAR对自动驾驶汽车的支持潜力已经从风险投资中吸引了超过15亿美元。类似水平的投资也发生在OEM、一级供应商和技术公司(通用汽车、丰田、博世、大陆、Waymo、Argo和Aurora)等公司内部。

目前有80多家风险投资的LiDAR公司,最初专注于汽车LIDAR。以及AV革命的放缓[理查德·毕晓普(Richard Bishop)最近在福布斯网站(Forbes.com)的一篇文章中讨论了这一点,以及Waymo、戴姆勒(Daimler)等公司最近的声明。]。其中许多公司在汽车领域的客户吸引力有限,迫使它们转向其他应用,如安全、航空测绘、无人机和工业自动化。令人鼓舞的是,其他应用正在催生,类似于20年前的光学-电信热潮。但很明显,所有这些公司都不会独立生存-最终的蛋糕不够大,风险基金和公司也没有足够的“聪明”资金为所有这些公司提供资金,以度过下一阶段的工业化。我估计,只有不超过10家公司能够生存下来,为ADAS和AV市场提供服务。

除了欢欣鼓舞之外,还有很多公司甚至可以让投资者相信它们应该存在的原因。考虑到波长(4)、激光雷达类型(3)、激光类型(3)、探测器类型(4)和扫描方法(6)的各种设计选择,得出了864种组合。与其他技术选项(如3D点云处理方法)和基于事件的LiDAR功能(如基于事件的LiDAR)相结合,可提供更多组合选项。并不是所有的公司都是实际可行的或有意义的,但至少有1/2是可行的,这就解释了为什么风投们选择投资这么多公司(例如Velodyne、QuanEnergy、Innoviz、Lumar、Aye、AEVA、Exster等)。他们在最初阶段投资了其中的一匹或多匹马,现在需要弄清楚如何优雅地保护或利用他们的投资。这就解释了为什么风投公司选择投资这么多家公司(例如,Velodyne、QuanEnergy、Innoviz、Lumar、Aye、AEVA、Exster等)。

约翰·德克斯海默是光学领域为数不多的经历过电信和AV时期光学行业盛衰周期的投资银行家之一,我请他比较一下这两个行业:“我看到了汽车LiDAR与光学电信坡道的类比。这两家公司都看到了大中型公司的进入,初创企业的风险投资和对冲基金资金如潮水般涌入。一个很大的不同之处在于,电信热潮有明显的、直接的经济驱动因素,而AV和ADAS的经济短期内就不那么明确了,设计-实验选择是基于感知的最终用户需求和愿望做出的。

电信对进入管道的产品有非常严格和结构化的标准,而AVS中的LiDAR还没有。John Dexheimer一直专注于AV LIDAR的标准,并提出了以下问题:“汽车行业的有效标准机构如何帮助缩小可接受的测试指标,以便在试验和有限的地理围栏应用之外实现批量生产?”

AV LIDAR领域将在何时以及如何整合?拥有大量资金、执行团队以及一流客户和供应商关系的强大参与者将生存下来。但问题是,哪些实力较弱的参与者将被大型一级供应商或科技公司收购,或者与实力更强、独立的LiDAR公司合并。如果没有这些举措,公司将面临破产或知识产权出售的情况。本文的第二部分将探讨这一点-主要是沿着以下想法:用于感知和传感器融合的后处理软件堆栈,以及这864个设计组合的供应链方面将是重要的驱动因素。但这并不是故事的全部--在尚未获得资金的864个组合中,有一些是很有希望的!