在经济和公司收益不佳的情况下,股价可能会上涨

考虑到你读到的所有可怕的企业、经济和社会新闻,最近股价一直在上涨,你觉得奇怪吗?是的,但这是我个人对可能发生的事情的解释。

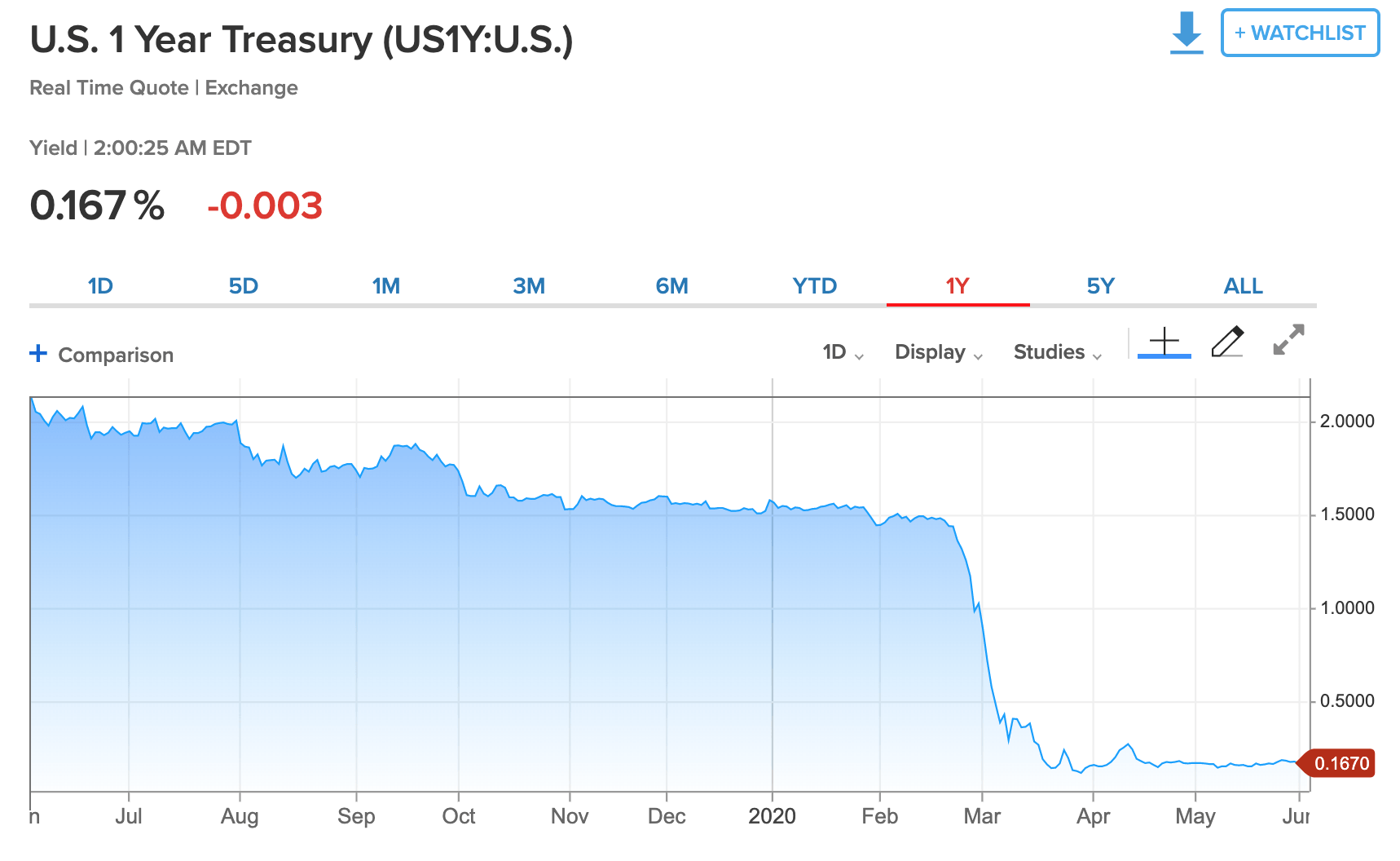

想象一下,我想赚一年左右的钱,而不冒资本损失的风险。我有两个基本选择。第一个选择:购买并持有一年期美国国债,每年赚取0.167%的利息。

第二种选择稍微复杂一些:购买一只支付股息的股票,然后购买看跌期权,并在同一只股票上写下看涨期权,其中执行价(期权持有人可以买卖标的股票的价格)与股票目前的交易价格相同。这样一来,如果未来股价下跌,看跌期权的价格也会上涨同样的幅度,我的净亏损为零。如果股价上涨,那么无论是谁购买了我写的看涨期权,他都将行使该期权,而我将不会从股价上涨中获得任何好处。在这种交易中,如果股价变化,我的资本没有上行风险,也没有下行风险-只有赚取股息的权利。如果我将从股息中赚取的金额(减去我建立交易的成本)高于如果我购买一年期国债可以赚取的0.167%的收益率,那么我最终可能会通过持有股票和期权而不是债券来做得更好。反之亦然。

事实上,如果股票的额外股息收益率足够高和足够确定,我和其他交易员可能都会愿意借入债券,卖空债券,并用出售所得购买股票,购买看跌期权和卖出看涨期权。这样,我们就可以用别人的钱赚取收益套利,而不会有资本损失的风险。如果我们中有足够多的人进行这种交易,那么净影响要么是债券价格下跌,要么是股价上涨,或者两者兼而有之。我们将继续打击这种交易,直到股价上涨(或债券价格下跌),达到股票/期权策略的预期股息收益率不会明显高于无风险美国债券收益率的水平。

根据Marketwatch.com的数据,长期看涨期权的价格在27.72%至25.39%之间,该期权的所有者有权在明年6月18日之前的任何时候以308.08美元的价格购买一股间谍公司的股票。为了说明起见,在本例中,我将使用28.86美元的要价作为我写看涨期权时得到的价格。看跌期权的价格使所有者有权在明年6月18日之前的任何时候以308.08美元的价格出售一股间谍股票(即使间谍崩溃的价格)在29.99美元到31.69美元之间-在这个例子中,我将使用31.2美元的出价作为我购买看跌期权的价格。

总体而言,我将花费308.89美元购买间谍股票,卖出看跌期权赚取28.86万美元,花31.2美元购买看跌期权。我的总花销是311.23美元。从现在到明年,无论间谍的价格如何,都不会影响我的资本-截至2021年6月18日,我保证拥有价值308.89美元的资本(减去交易成本)。

既然我现在花了311.23美元,明年肯定会有308.89美元,我的股票/期权策略肯定会损失2.34美元。我还将失去从我的311.23美元中赚取无风险利息的机会(如果你假设我可以从311美元的一年期国债投资中赚取0.167%的利息,这大约是52美分)。这意味着只有当我非常有信心能从间谍身上赚取至少2.86美元的红利时,我才会进行这笔交易。

现在假设SPY的年度股息收益率为1.88%。这意味着,如果我购买了间谍公司的股票,并持有该公司股票约一年,直到2021年6月18日,我将赚取或累计价值约5.76美元的股息。这比我建立股票/期权交易的2.86美元支出和机会成本高出很多。这就是为什么你看到我的耳朵现在竖起了,眼睛又黑又亮,尾巴肿了。

啊,唉,但是如果我百分之百确定那个间谍会给我5.76美元的红利,那就不需要动脑筋了。我可能会借入美国国债,卖空它们,用所得资金买入SPY,买入一年期看跌期权,卖出一年期SPY看涨期权,然后通过签订利率期货合约来防范利率变化的风险(这是为了确保我在不得不回购国债以弥补空头头寸时不会赔钱)。如果交易的总成本与额外收益相比足够低,我可能会有套利机会。像我这样贪婪的小个子,我可以向你保证,我会继续做这种交易,直到间谍的价格上升到一个水平(或者利率或期权溢价上升到一个我只能实现收支平衡的水平)为止,我可以向你保证,我会继续做这种交易,直到间谍的价格上升到一个水平(或者利率或期权溢价上升到一个水平),我才能做到收支平衡。

但是如果我认为那个间谍有50%的可能性会削减50%的股息呢?换句话说,我预计不会有5.76美元的股息。我预计会有4.32美元的股息。这仍然高于这笔交易2.86美元的支出和机会成本。我和其他与我一样预计标普500指数将削减股息的交易员仍会叫嚣着借入美国国债,卖空这些国债,并用所得资金购买间谍债券,买入间谍看跌期权,卖出间谍期权,并使用期货合约为利率风险提供保险(只要交易成本不会打消我们这样做的动机)。再说一次,如果有足够多的交易员这样做,那么你会预计债券价格会下跌,股价会反弹,或者两者兼而有之。

但这就是问题所在。如果美联储(Federal Reserve)通过量化宽松计划支撑债券价格怎么办?在这种情况下,美联储花在购买债券上的每一美元最终都落入了任何抛售美国国债的人手中…。包括我和我的同类。只要股价和期权溢价足够低,足以提供足够诱人的额外收益,交易员就会拿着这些美元购买股票,同时买入和买入股票期权,直到这些股票和股票期权的价格上升到与利率一致的水平。相应地,当美联储阻止债券价格下跌,因为交易员抛售美国国债时,那么股价和/或股票期权溢价必须走高。

因此,美联储向债券市场注入的那么多美元推高了股价和/或期权溢价,有时会让我们这些眼睁睁看着失业率螺旋式上升、致命的病毒感染在全球蔓延、伴随着内乱、企业利润下降以及似乎永无止境的可怕恐怖事件的人感到困惑。

那么,我们今天的处境如何呢?我相对不知情的猜测是,标准普尔500指数成份股公司中的许多公司今年将削减股息。如果你问我(我真的不比你更清楚),我会说,标准普尔500指数总股息削减约40%似乎是一个非常合理的基准。这意味着,如果我购买了间谍公司的股份,我就不会指望5.76美元的股息。我估计大概是3.5美元左右。如果我以今天的价格购买间谍公司的股份,然后将其捆绑成一只装饰着看跌期权和看涨期权的感恩节火鸡(假设总成本和机会成本为2.86美元),我预计一年可以多赚64大便士。事实上,间谍的价格可能会再上涨几个百分点,然后我进行这笔交易的动机才会开始消失。当你停下来想一想的时候,标准普尔500指数相对于利率和期权溢价的价格实际上表明,总体来说,整个市场本身似乎预测明年的股息总体削减40%略差一些。如果实际的股息削减幅度低于这一水平,如果利率和期权价格保持不变(从来没有这样做过),股价可能(从这次行动的角度来看,应该是)走高…。不管你每天早上在新闻上读到什么烈火和硫磺。如果今年的实际股息削减幅度大大超过40%呢?也许华尔街不会有这么漂亮的景象。

所有这一切对我个人选择投资我自己的钱的方式有什么影响(我指出,就你可能选择如何投资自己的钱来说,这是无关紧要的)?很简单:我渴望持有我认为特别不可能削减股息的公司的股票。拥有投资级信用评级、高利润率、经久耐用的产品和服务以及竞争优势的公司已经并能够继续经受住时间的考验。我也不介意分享我拥有的公司名单(我认为这实际上是最好的做法,因为它暴露了这位特定作者有意识和无意识的偏见,毫无疑问,这些偏见很多)。另外,有时候你会看到

自4月份以来,我的投资组合(其中一些已经出售)中有多少家公司削减了股息?根据最新统计,到目前为止略低于6%。

就我的目标而言,这一结果是如何发挥作用的?我的目标是投资于那些比标准普尔500指数(S&P;500)中的普通公司更不容易削减股息的公司。巴伦公司(Barron&39;‘s)最近报告称,标准普尔500指数成份股公司中有58家要么削减了股息,要么宣布削减股息。据StreetInsider.com报道,在2019年支付股息的423家公司中,今年到目前为止,标准普尔500指数的股息削减幅度约为14%。只要我的投资组合股息存活率比标准普尔500指数的股息存活率保持得更好,我就会继续做我一直在做的事情,直到它停止运作……。在这一点上,我会做一些不同的事情。

披露:我是/我们很久了。这篇文章是我自己写的,它表达了我自己的观点。我没有得到补偿(除了寻求阿尔法)。我与本文中提到的任何一家公司都没有业务关系。

补充说明:我不是投资顾问,本文中的任何内容都不能作为投资建议。我不能保证这里写的任何一件事的准确性,除了我拥有的股票清单和每只股票在我投资组合中所占的百分比。没有理由认为我比你知道得更多或更好。是的,我做多附件图表中列出的每一个职位,除了这些职位之外,我没有其他的财务职位。