“战胜困难:艾德·索普专访”(2017)

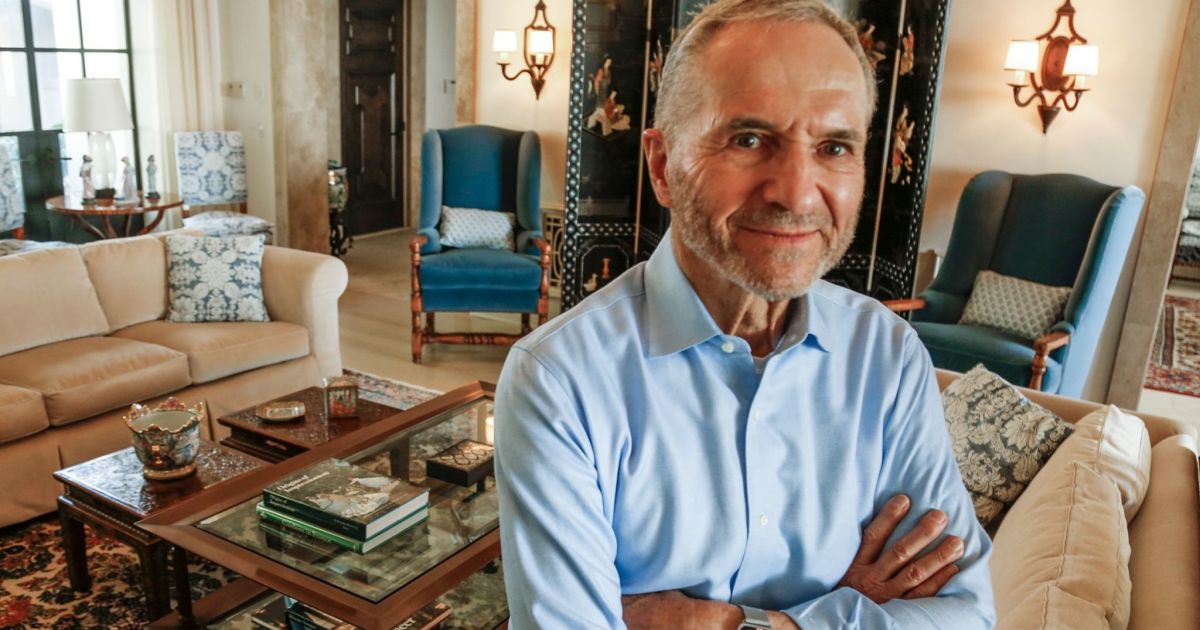

在新港海滩(Newport Beach)的商业办公室里迎接我的那个人挺直地站着,带着一位数学教授的深思熟虑的神态--他在加州大学欧文分校(UC Irvine)工作了近20年。他84岁时的身材与他30岁时一样苗条,当时他第一次以赌场死对头的身份成名;37岁时,他创立了一家开创性的对冲基金;58岁时,他向一位投资客户揭露了伯尼·麦道夫(Bernie Madoff)的欺诈行为(在欺诈行为曝光之前17年)。

他说:“当有钱却没有完全追究责任时,无论是在赌场还是在华尔街,都会有偷窃和作弊行为。”作为一名扑克牌玩家和华尔街投资者,他的职业生涯一直致力于利用数学来反击。

1962年,索普的书“打败商人”出版后,博彩业当然将他视为不法之徒。第一本编纂和普及21点算牌的书“打败庄家”激励了一代又一代的职业赌徒和数百万的业余赌徒。这本书从未绝版,每年仍卖出几千册。它的早期追随者包括债券大师比尔·格罗斯(Bill Gross),他是总部位于纽波特海滩的太平洋投资管理公司(PIMCO)的联合创始人,他用在拉斯维加斯21点赌桌上的戒律赢得的1万美元资助了他在加州大学洛杉矶分校(UCLA)的研究生教育。

索普的二十一点技术和百家乐的相关系统让他跑出了几十家赌场,被为老板工作的职业打牌人瞄准了其他人,甚至在拉斯维加斯的一家赌场下药,他的车也在那里被篡改,造成了一起潜在的致命事故。或者说他是这么认为的:“我不能肯定地说有人做了这件事,但这是莫名其妙的。”

索普的新书“面向所有市场的人”(A Man For All Markets)概括了他在之前的四部著作中概述的赌博和投资技巧,同时回顾了他作为数学家、发明家、学术界和投资者的全部生活。这种生活让他接触到了各种不同的人物,甚至结成了友谊,其中包括数学家克劳德·香农(Claude Shannon)、著名物理学家理查德·费曼(Richard Feynman)和沃伦·巴菲特(Warren Buffett),他的伯克希尔哈撒韦公司(Berkshire Hathaway Inc)就是其中之一。索普是一位早期的-而且仍然活跃的-投资者。

在这本书的前言中,统计学家纳西姆·尼古拉斯·塔勒布(Nassim Nicholas Taleb)(“黑天鹅”)将索普的技术归结为寻找和捕捉“清晰的边缘”。

这就是索普第一次对21点感兴趣的原因。他靠加州大学洛杉矶分校(UCLA)的助教津贴生活,和妻子薇薇安(Vivian)在拉斯维加斯度过了一次便宜的新婚假期,他思考着传统的假设,即在赌博中,房子总是占优势的。

“我听说获胜的系统应该是不可能的,”他写道。“我不知道为什么。”他发现,21点的赔率是基于其他牌打完后哪些牌还留在牌组中而改变的。跟踪剩余的牌将使玩家能够确定何时赔率最有利,并通过提高赌注来利用优势。在一系列计算机模拟之后,索普将他的发现编入了一篇关于二十一点策略的论文,该论文将在华盛顿举行的美国数学学会会议上发表。

他预计将向为数不多的学者发表讲话。取而代之的是,他发现自己站在只有站立空间的人群面前,“散布在数学家中间的是戴着太阳镜、戴着花哨的超大号小指戒指和雪茄的其他人,以及拿着相机和记事本的记者。”

索普得到了几个百万富翁的资助,让他们在赌场使用他的系统,赌场最初欢迎任何有“系统”的人,假设这些玩家注定会输。随着名气的传播,他戴上了伪装,但一旦发现21点算牌可能会伤害到赌场,赌场就采取了应对措施。这些有时涉及暴力,或者,正如索普所坚持的那样,涉及吸毒。

一旦黑帮分子消失,公共公司接管了这个行业,对策就变得更有尊严,也更有效。新老板改变了桌上规则,通过取消计数机会来阻止专业人士,尽管这些也创造了一个更无聊的“21”游戏。

索普告诉我:“在他们毁了这个游戏之前,二十一点游戏出现了巨大的繁荣。”“现在已经被百家乐超越了,百家乐每张桌子的利润是百家乐的三倍。”这是一种轻描淡写的说法:去年,内华达州克拉克县(包括拉斯维加斯和劳克林)的百家乐赌场每桌赢得的赌注几乎是21点的8倍。

索普马上把注意力转向了轮盘赌。与数学家和信息理论家克劳德·香农合作,他开发了一台计算机,可以根据轮盘赌的速度和弹跳球的速度来预测轮盘赌的结果。这款1966年的设备小到可以藏在口袋里,被麻省理工学院贴上了第一台“可穿戴”电脑的标签;各个版本的电脑仍在被团队使用,他们说他们用它来开发世界各地的轮盘赌游戏。(在内华达州,依赖脑力的点牌等系统是合法的,而电子设备是不合法的。)。

索普用他在21点赢的钱作为种子资本,开始涉足股票投资。他认为,赌徒和投资者有着相同的心理构成,因此在沉浸在有关证券分析和市场趋势的书籍中后,他跳水了…。然后迷路了。他说,从中得到的教训是,“大多数选股的故事、建议和推荐都是一文不值的。”

然而,市场愿意接受仔细的数学分析。索普开发了一种系统,其基础是对两种相关证券之间的价差进行套利,例如一家公司的股票及其为购买这些股票而发行的认股权证。他在1967年出版的第二本书“击败市场”(Beat The Market)中解释了自己的技术,并在1969年将自己的公式付诸实施,创立了可能是第一只对冲基金,最终被称为普林斯顿纽波特合伙公司(Princeton Newport Partners)。该基金在跌宕起伏的市场中一直超过股票平均水平,很快就把投资者拒之门外,除非他们能拿出至少1000万美元。

到了1975年,索普已经成为百万富翁,在纽波特有一栋山顶的房子,还有一辆新的红色保时捷。他开发了股票期权的交易公式,这一公式先于费舍尔·布莱克和迈伦·斯科尔斯的工作,成为公共期权市场的基础。1987年,索普在新泽西州普林斯顿的合伙人被当时的美国Atty以欺诈罪名起诉。鲁道夫·朱利安尼被判有罪,尽管他们的定罪后来被推翻。索普的生意没有牵连,但他还是拆分了公司;他认为,他和薇薇安赚了足够的钱,可以过上舒适的余生。

快进到1991年。当一位纽约客户要求索普审查他的投资组合时,索普正在担任对冲基金的顾问。“我批准了这个投资组合,只有一个例外,”他回忆道。“伯纳德·麦道夫的故事不合情理。”马多夫发布了确认声明,显示了“从未交易过的期权”的交易情况,索普说,“或者是交易量非常小,以至于我的客户一个人的交易量似乎就远远超过了那个交易量的期权。”所以他在撒谎。“。让他更加怀疑的是,当他来看手术时,马多夫公司禁止他进入公司大楼。

索普说,他没有公开揭发马多夫,因为他对自己的客户负有保密责任。直到2008年,也就是大约17年后,马多夫的骗局才被曝光,在这一点上,索普发现他的客户没有听从他的建议,抛售他在马多夫的投资。

索普已经很多年没玩过21点了。“我对此并不感兴趣--与我在华尔街已经习惯的相比,风险非常小,”他说。但他仍然作为受人尊敬的人物参加一年一度的21点舞会,这是一项仅限受邀参加的活动。他仍然沮丧地凝视着华尔街。“2008年的崩盘告诉我们,利润是私有化的,风险是社会化的--这就是‘正面他们赢,反面纳税人输’。”

尽管他在华尔街的记录不俗,但他建议普通的小投资者坚持投资低成本的指数基金。他承认,坚定的投资者有可能学习最好的投资方法,但他警告称:“你将为自己的教育买单。”

他知道,对于普通球员来说,无论是在赌桌上还是在街上,边缘都很难找到。“有控制权的人做的第一件事就是倾斜比赛场地,”他告诉我。“或许大部分财富都是因为比赛场地倾斜而积累起来的。不是因为功绩。“。

与Michael Hiltzik保持联系。在Twitter上关注@heltzikm,查看他的Facebook页面,或发送电子邮件至[email protected]。