为IPO辩护,以及如何改进

有一种流行的说法是,邪恶的投资银行家故意压低传统IPO的价格,让他们从公司窃取资金,中饱私囊的是银行家及其肥胖的华尔街客户。证据似乎很明显:IPO获得了50倍的超额认购!在首次公开募股仅仅几个小时后,股价就暴涨了50%到200%,相当于数亿美元的“留在桌上的钱”!这种观点的支持者认为,直接上市,或者现在的SPAC,是解决这些困境的灵丹妙药。

IPO远非完美,但这种说法几乎完全是错误的。要理解为什么首先需要分析IPO过程,股票市场是如何运作的,以及股票的“价格”意味着什么。如果不了解它是如何工作的,什么东西坏了,你就不能修复或改进它。

首先要做的是:股票的“价格”是最后一笔交易的价格。

如果一家私人公司以9.5亿美元的估值筹集了5000万美元,为自己铸造了一只独角兽,这是否意味着该公司的每一股股票都将以这个价格交易?不完全同意。它只代表最后一笔交易的价格。

虽然公开市场在概念上代表了一个很深的买家和卖家池,但有时这个池比看起来要浅。例如,苹果股票的报价“价格”代表上一次交易的价格,而不考虑交易的股票数量。对于苹果来说,在撰写本文时,89股的交易价格定为495.45美元,如下所示。(提醒一下,所有这些都不是投资建议;请参见a16z.com/exhiablies。)。

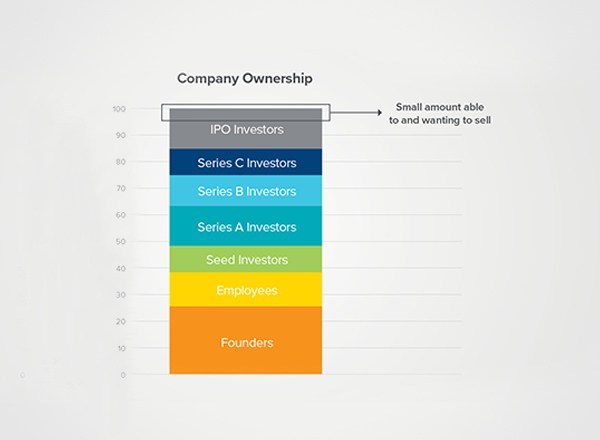

尽管一家公司可能有1亿股流通股,但可以说,其中许多股票可能已经“退出流通”--由不想出售或无法出售的内部人士(员工、创始人、投资者)持有。自由交易的股票被称为“自由流通股”,有时只占公司总股份的极小比例。你很快就会看到,IPO尤其如此,在市场第一次开盘时,可能有1%到3%的股票在交易-相对于更大的需求池,可用的供应量非常小。你看到的价格总是代表着当前需求和当前供应的状况,在一家公司上市后不久,这两种情况都处于非常独特(和不稳定)的状态。

当谷歌宣布收购Fitbit的交易时,Fitbit的股价为每股4美元。但这笔交易是以每股7.25美元的价格宣布的。为什么谷歌不直接以4美元的价格买下所有的股票呢?

当Salesforce在2019年6月10日宣布有意收购Tableau时,该股飙升了50%。为什么Salesforce不直接以6月9日的价格买下所有的股票呢?

答案是:在并购中,这会被称为“控制溢价”,但它实际上只是经典的供需经济学定律的应用。一个想要买下每一股股票(或超过50%)的新买家代表着整体需求曲线(更多的总需求)的转变,因此推高了价格。买家通常知道,他们将不得不支付更高的价格来说服50%的股东出售-这与单一股票交易手的价格不同,与大宗交易无关。

控制溢价的对立面是“大宗折扣”--卖方移动大量库存通常需要的较低价格。就像控制溢价代表需求曲线的移动一样,大宗折扣--一次出售的大量股票--代表着供应曲线的移动。Twilio刚刚以11.2%的文件进行了12.5亿美元的股票出售,提供折扣和5.2%的最后交易折扣,因为Twilio股票的供应曲线发生了变化(总供应量增加)。这是否意味着Twilio发行的银行家从公司偷了钱,准备给他们最喜欢的机构投资者客户?不是的。相反,他们试图确定一笔12.5亿美元股票交易的市场价格;毫不奇怪,这个价格低于500万美元的交易价格。

要理解IPO暴涨背后的动态,了解股市中不同类型的投资者是有帮助的。实际上有四种类型的投资者,他们都在如何以及为什么进行交易方面发挥着作用:

股票市场的成交量中有很大一部分并不是净的新买家和新卖家。虽然纽约证券交易所和纳斯达克是最大的两个“证券交易所”,但还有几十个其他交易所的总交易量更大,比如BATS和EDGX(CBOE所有)。高频交易公司和做市商经常在不同的交易场所之间交易-可能在一个交易所找到比另一个交易所的要价高出一便士的部分出价。同样的“股票”可能会被来回交易几次,才能找到真正买入并持有它的投资者。在高波动性的一天,比如IPO的第一个交易日,看到总成交量是IPO发行规模的高倍数并不少见,但其中大部分是同一股票来回套利和赌博。

当一家公司通过传统的IPO(而不是直接上市)上市时,它首先向(主要)机构投资者出售股票。这与风投融资非常相似,不同的是,一家公司可能会与数百名投资者会面,其中大多数人都不在沙山路附近(当然,出售的股票从第一天起就可以公开交易,而如果是风投募集,则是私人持股)。该公司准备一份演示文稿,然后上路(Pre-Zoom!),因此有了“路演”一词。

投资者自行下达限价或市场指令。你可以在下面看到最近两宗IPO的实际订单(投资者姓名已匿名)。是的,是从Excel寄来的。但区分“输入方式”很重要(通过电话、在Chrome浏览器的“订购”页面、通过电子邮件或通过信鸽下达限量订单有关系吗?)。从定价过程中脱颖而出。

IPO股票的最终交易价格是供求交叉的地方,因为在机构融资中,所有买家都必须获得相同的价格。批评家会说这个价格是“手工挑选的,与其说是科学,不如说是艺术”,但无论这是通过算法还是手工完成的,结果都是一样的。风投支持的公司不能在同一时间以不同的价格将相同的A股出售给不同的买家-相反,他们只能选择一个价格,同时选择投资者。首次公开募股(IPO)的运作方式也是一样的。

例如,如果一家公司想融资5亿美元,订单显示以每股18美元的价格可以融资3.75亿美元,但以每股15美元的价格融资7亿美元,则发行定价为15美元,将出售5亿美元。这并不意味着没有投资者愿意支付更高的价格--事实上,我们知道18美元时有3.75亿美元的需求--只是想要的交易量(5亿美元)的市场清算价格是15美元。当然,如果看到股票在承认这种需求的情况下第二天交易到18美元,我们不会感到惊讶,但这并不影响将IPO定价为15美元的决定。这是一只股票的实际交易价格可能与其IPO价格不同的第一个原因:供应。

投资者的选择也反映了风险投资筹资的过程。如果该公司足够幸运地有选择,它可能会选择将这些股票出售给它认为可能增加价值的风投公司,成为长期持有者等。在IPO的情况下,这些往往是长期买入并持有的投资者(我们上面的“研究”桶),银行家根据这种买入并持有的倾向进行评分。想想T Rowe Price,Fidelity,Ballie Gifford等人。

但是,如果IPO市场“火爆”,许多其他需求就会出现--有时是赌徒,有时是套利者--他们都希望得到的回报低于他们期望的分配。然而,他们知道这一点,所以他们试图通过索要10倍于他们实际预期的价格来玩弄系统,这导致了明显的“超额认购”。赌徒和套利者只有在他们认为价格会立即上涨的情况下,才会投资于IPO。这为IPO创造了一定的“柠檬市场”,因为如果IPO停止涌现,这部分需求曲线就会枯竭,而且以前肯定会以一种与戏剧性IPO暴涨消失相匹配的周期性方式出现。正如一位朋友所说,“IPO之所以流行,是因为它们流行起来。”“赢家的诅咒”在这里也被证明是正确的;如果赌徒和套利者的订单接近他们要求的数量,那就当心下面吧!这就是一只股票的实际交易价格可能与其IPO价格不同的第二个原因:投资者组合。

第二天早上,股票开盘--或者实际上,它没有开盘!为了进行交易,必须有人卖出,而承销商实际上会故意将股票分配给那些通过出售来“提供流动性”的投资者。员工、IPO前的投资者和创始人传统上都会被锁定(通常是在IPO后的6个月内)-这是承销商的结构,而不是SEC的结构-因此,要想进行交易,唯一的方法就是让前一天买入的投资者之一同意出售。唯一可以交易的股票与承销商前一天晚上分配的股票相同。

但许多昨晚买入的投资者不想卖出--即使股价大幅上涨,他们也没有兴趣在理论上从一只巨型基金的极小头寸上赚取巨额利润(按百分比计算)(从50亿美元的基金中拿出2500万美元的头寸,“100%暴涨”是没有意义的…。当卖出2500万美元时,无论如何都可能压低价格)。这反过来又推高了开盘价-如果赌徒想买股票,但没有人在卖,那么撬动股票的最好方法就是提高出价。因此,这就是一只股票的实际交易价格可能与其IPO价格不同的第三个原因:需要激励IPO买家实际上在公开场合出售她的股票。

这种“翻转要求”是一种真实的现象,显示了IPO的不合时宜,这是IPO大涨的一个关键原因(只翻转了很少的供应),也是大涨其实无关紧要的原因-尽管,毫无疑问,免费利润正在愚蠢地分发给幸运的IPO参与者(但不一定是以公司为代价)。乔治敦大学(Georgetown)的里娜·阿加瓦尔(Reena Aggarwal)教授利用DTC数据对此进行了广泛研究,发现IPO中值显示有7.3%的IPO股票发生翻转,平均为15%。过去4个月最近的IPO显示,平均翻转量约为20%,尽管这是一个不完美的衡量标准,但可以通过将订单分配与随后获得分配的投资者提交的季度SEC 13F文件进行比较来确定。其中很大一部分(由于流动性要求/愿望)发生在第一次开盘交易中。尽管翻转数量增加了,但流通股在过去十年里有所减少;从2002年到2007年,IPO平均占总流通股的28%,但在2019年,这一数字为16%,对于一些最热门的IPO(如CrowdStrike,Zoom,Datadog)来说,这一数字不到10%。

消息来源:彭博社。本文提供的图表仅供参考,在作出任何投资决策时不应依赖;过去的表现不能保证未来的结果。

但是,翻转是否意味着IPO的定价不正确?不一定。举一个具体的例子:假设一家公司在首次公开募股(IPO)时以每股15美元的价格出售了1000万股票。第二天早上,15%(150万股)的股票以每股25美元的价格转手。这是否意味着该公司本可以以每股25美元的价格出售IPO中的全部1000万股票?这是一个无法证明的反事实,但经济规律-以及观察到的控制溢价和大宗折扣行为-强烈表明情况相反。

试想一下,就像一家初创公司完成了超额认购的首轮融资,以4000万美元的估值筹集了1000万美元,结果却看到20万美元的二级交易发生了(由于超额认购带来的兴奋!)。下周的价格是7000万美元。这是否意味着该公司本可以以7000万美元的价格筹集1000万美元,但却被其首轮投资者敲诈了?或者第二个买家甚至有1000万美元,而不仅仅是20万美元

在传统IPO的框架内,我们还能做些什么来影响IPO的金额?还记得我们之前说过的那些牢房吗?锁定是对可供交易的股票数量的合同限制。通常,禁售期在IPO后持续6个月,并阻止任何IPO前的投资者或股东(风投、创始人、员工)出售或对冲任何股票。锁定背后的理论是,我们希望股票在市场上“旺季”,我们担心首次公开募股(IPO)前的持有者可能比新投资者拥有信息优势。“调味品”旨在防止他们利用这一信息向毫无戒心的新投资者抛售股票。

如果我们放松或者解除禁闭呢?比方说,禁售期解除后,风投和创始人可以立即出售股票。这会降低流行和赌徒/套利者的利润吗?当然,因为现在的供应量在相同的需求(甚至更低的需求,预计价格会更低!)的情况下增加了。但这对公司有什么帮助呢?为什么这家公司能够以更高的价格(或“流行后”的价格)筹集资金?如果说有什么不同的话,那就是它可能会极大地降低“赌徒和套利者”对该公司的兴趣,因为他们认为暴跌的可能性较低。你说,谁在乎赌徒和套利者,但这很可能会降低公司筹集资金的价格-以清空整个街区。

如果一家公司不需要资本,如果它的现有投资者想要更灵活地退出股票,而不受锁定的限制,直接上市是一个很好的机制。它只是把开关从私人转到了公共。因此,与传统的IPO不同,该公司不会向任何人出售股票;相反,现有股东会将他们拥有的部分股票出售给(通常)一组新的机构投资者。这有什么关系呢?一个词:稀释。在传统的IPO中,公司出售给公众投资者的股票是新创建的(所谓的主要股票)。这意味着,如果该公司已经有9,000万股流通股,并希望在IPO时出售公司10%的股份,那么IPO后的流通股总数现在是1亿股(1,000万股IPO)。因此,如果你是一名创始人,在IPO前拥有公司20%的股份(1800万股除以9000万股),那么由于稀释,你现在将拥有18%的股份(1800万股除以1亿股)。

但如果一家公司需要资金,而不想进行传统的首次公开募股(IPO)呢?

许多人提议该公司在沙山路进行机构融资-买家远远少于IPO,因此总需求也更少!然后直接上市。或者筹集以固定折扣价转换的可转换债券-从相对较少的几家大规模购买可转换债券的公司-然后直接上市。但这两种机制的总需求都较少,而且与其说更接近市场价,不如说离市场价更远。它们降低了“暴涨”的机会,但对聚集更多潜在买家的更多需求无济于事。因此,这条道路不太可能实质性地减少传统IPO的潜在稀释。

将直接上市与公司出售主要股票的能力结合起来怎么样?这是来自纽约证券交易所和证券交易委员会的最新消息(纳斯达克可能很快就会跟进),这是一个极好的发展,但如果公司需要大量资金,这是一场真正的赌博。如果一家公司每年耗资2亿美元,通过首次公开募股(IPO)“超额认购”筹集5亿美元,如果它在直接上市(Direct Listing)的开盘交易中只筹集1亿美元(IPO/翻转股票的20%),那么它的状况就不会很好;正如我们已经表明的那样,订单通常显示出更高价格的需求,只是不足以清除预期的障碍。你不可能实现POP,可能会有更高的价格,但也可能没有偿付能力。

还有整个情况的博弈论:如果没有锁定,任何数量的股票都可能在任何时候上市,我现在会不会为我的股票支付过高的价格?我应该在开盘时出价吗?也许我应该再等一会儿,因为没有稳定机构(保险商),而且我不想当白痴!

讨厌游戏,而不是玩家:强劲的股票表现有助于建立对更多流动性的支持

你有没有想过要加入标准普尔500指数需要做些什么?这是一个定量和定性的审查过程,取决于市值、自由流通股和交易量。或者以罗素2000这样更具包容性的指数为例,富时罗素定期重新调整其指数的权重,从而迫使标的证券的卖出和买入。一家新上市的小流通股公司,其价格依赖于小供应,有时可能会超出其权重类别,进入一个大指数,这实际上提供了强制买入和更实际的需求。

当投资者和员工想要退出一只公开上市的股票时,如果他们一下子抛售自己的股票,几乎肯定会压低股价。但考虑到被动指数投资的重要性(占股市资金流入的大部分),获得更多的“被迫需求”是吸收不断增加的供应量的一种方式。拥有强大、稳定的价格和股东基础将为股票带来更多的买家,这使得股票能够以较小的波动性从股票中转移出来。它还为“二级”机构发行提供了一个很好的参考点,也就是大宗出售,通常是折价出售,为公司带来更多资金,或者让早期股东有序退出。

如果最好的融资(包括IPO)聚集了尽可能多的潜在买家,以最高的价格、最低的稀释和最低的费用筹集资金,那么很难理解SPAC如何代表着对这些限制的改进。当SPAC与目标合并(“去SPAC”)时,就等同于IPO。SPAC(已经公开交易,资产负债表上有大量现金)和目标公司就目标公司的资金前估值达成一致;SPAC中的资金成为“募集的资金”(相当于IPO),通常是同时进行的管道(私募股权投资,进一步的机构筹资/大额大宗出售)。例如,5亿美元的SPAC可能会与一家私人公司合并,将45亿美元的估值归因于这家私人公司,这意味着合并后的实体的估值为50亿美元。我们怎么知道*这*是不是公允的价格呢?一家公司是否应该与一个SPAC会面?两个SPAC?三个SPAC还是四个SPAC?价格发现在哪里?

虽然SPAC的费用结构可能会改变,但目前它无疑是一个成本更高、价格发现更少的选择。银行家们将SPAC上市的报酬是5%以上;SPAC投资者的投资通常会获得认股权证;SPAC赞助商通常会因为寻找目标而获得20%(SPAC合并前价值的20%),因此在上面的例子中是2%;银行家通常会被雇佣并支付处理合并的费用;小型路演恰好获得了SPAC股东的批准,可能会以管道的形式获得更多现金,银行家也会为此获得报酬。

虽然我们认为对IPO POPS的关注只是次要的,但确实存在一些改进的机会:

聚集更多需求的原因应该是明确的。理想情况下,每个IPO都连接到消费者零售经纪平台(嘉信理财、Etrade、罗宾汉等),可以聚合所有零售需求,并与更开放的平台相结合。

.