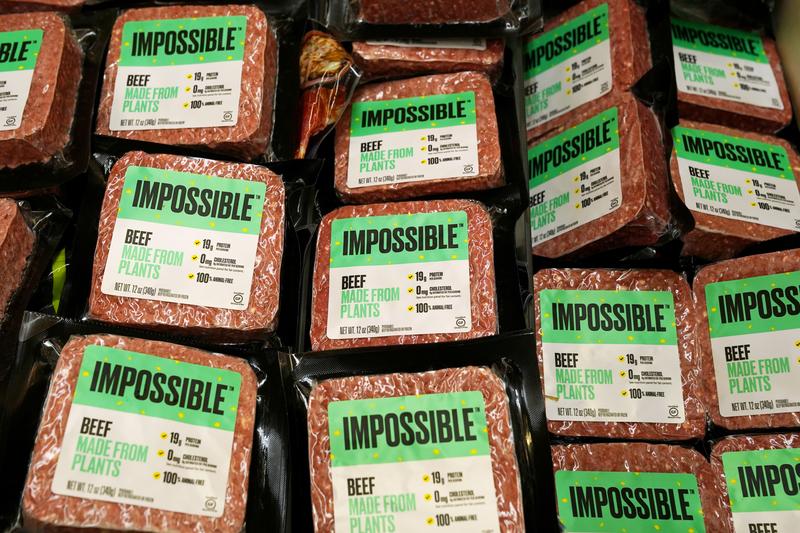

无法谈论的不可能的食物

(路透社) - 据熟悉此事的人表示,不可能的食品公司正在为公众上市筹备公共上市,该公开上市可能会使基于美国的植物汉堡制造商约为100亿美元或以上。

这将在2020年的私人资金中获得40亿美元的价值。它将强调对植物型肉类产品的需求增长,受到消费者的环境和道德问题的推动。

消息人士称,无可可能的食物正在通过未来12个月内通过首次公开发行(IPO)或与所谓的专用收购公司(SPAC)合并,探索公众。

该消息人士称,基于Redwood City的公司已与财务顾问合作,有助于帮助管理在收到利润丰富的优惠后与SPAC进行讨论。消息人来源补充说,通过SPAC通过SPAC向公众稀释现有的不可能的食品股东,这一款项比IPO更大程度。

SPAC是一个壳牌公司,在IPO中提出资金,以获取私营公司。对于公司被收购,合并是在IPO上公众的另一种方式。

与SPAC合并已成为一个受欢迎的IPO替代公司,即寻求公开的公司,在将获得的估值较少,更令人确定的是将获得的估值和将提出的资金。

要求讨论是私人要求的来源,提醒说,审议须遵守市场条件,公司可能会选择追求另一个私人筹款。

不可能的食物,其支持者包括风险投资投资者Khosla Ventures和Horizo ns Ventures,以及网球星号威廉姆斯和Lapper Jay-Z等名人,这是私人市场筹集了15亿美元的私营市场。

2020年,美国工厂的零售销售额达到70亿美元,同比增长27%,根据良好食品研究所和植物的食品协会(PBFA)的一份报告。

成立于2011年,不可能的食物在杂货店出售其肉类汉堡包和香肠,并与汉堡王和迪士尼的相似之处也有伙伴关系。

该公司已表示,过去一年销售不可能的食品汉堡的地点数量从150家商店增加了20,000多家。

竞争对手的股票超越肉Inc的交易超过2019年的IPO价格超过400%。

不可能的食物首席财务官David Lee今年早些时候加入室内农场建设者屏链,David Borecky目前作为公司的临时CFO。