最后,一个私人证券交易所

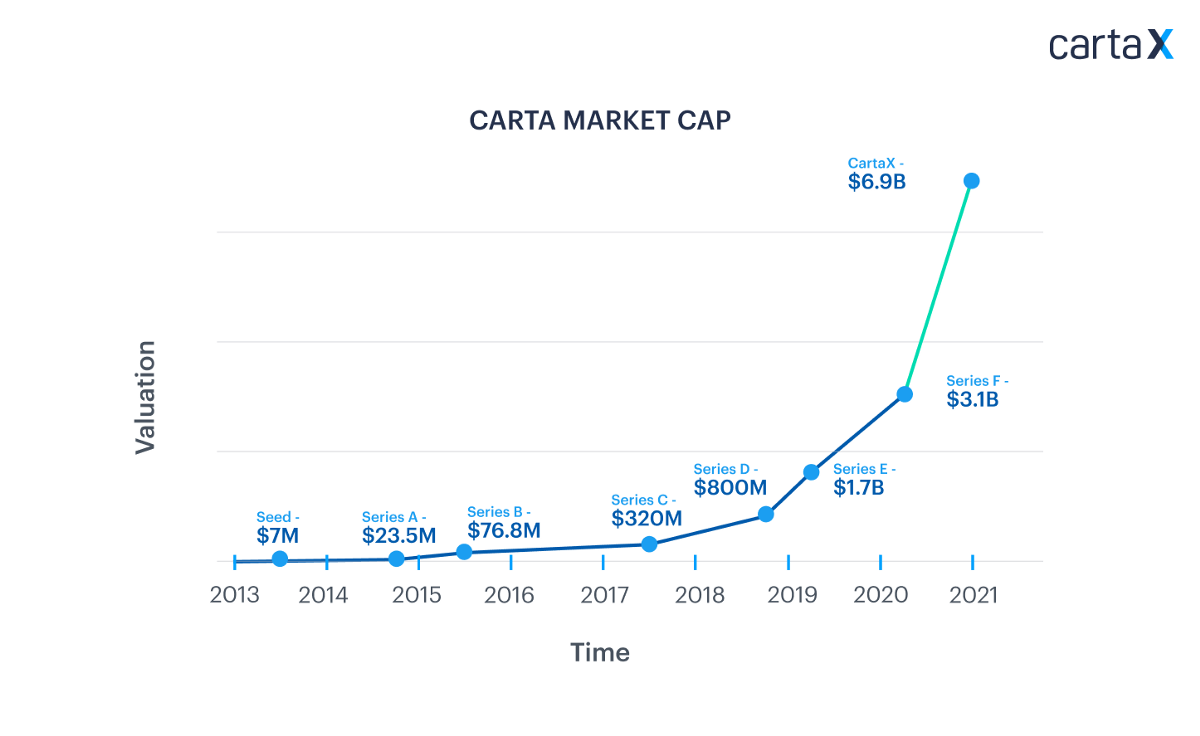

今天是重要的一天。 2013年,我们以“为私人市场打造纳斯达克市场”为主题筹集了种子资金。八年后,我们将交易所称为CartaX。今天,Carta作为CartaX上的第一家发行人,关闭了其首个交易时段。

Carta二级股票交易价格为$ 6.9B,大约是我们9个月前$ 3.1B系列F的2倍。我们以高于上一轮价格的溢价进行交易的原因有两个。

首先,在看到Lightspeed和Tribe领导对Carta的2亿美元F轮投资之后,包括CartaX在内的大多数投资者都愿意支付Lightspeed和Tribe所支付的溢价。原因是他们可以购买一家新资本公司的股票,该公司也有很强的市场信号,表明LSVP和Tribe认为Carta是很好的投资。与其他形式的资本相比,风险资本始终是最昂贵的资本(即支付的价格最低),因为它们是其中的第一资本。

其次,CartaX不再像我们在第一轮中那样与10-15个风险基金进行交流,而是有来自全球的53家机构投资者竞相争夺Carta股票。这给了我们价格支持,并显着改善了价格发现。

这就是为什么要约对投资者有利而对雇员不利的原因。在大多数市场中,更多的投资者需求意味着更高的价格。但是在私人市场上,投资者设定价格并以相同的价格购买尽可能多的股票。这就是为什么风险资本家要争取“进入一轮”。不管需求有多大,一旦价格由潜在客户确定,价格就不会改变。

这也是为什么投资者促使CEO同意在条款清单中提出要约的原因。他们可以锁定价格并以相同的初始价格购买更多股票。对于投资者来说,以不变的折扣价购买更多股票是一个聪明的窍门。以折扣价出售的是员工。

如果我们与F系列一起进行了一次员工招标,那么员工的销售额将是CartaX的一半。但是由于我们在进行初次融资后进行了适当的价格发现,因此员工能够以2.5倍的溢价出售次级股。也许我们可以称其为CartaX Lift。

在Carta,我们每季度运行一次交易窗口。明年的时间表已发布,供所有股东,员工和投资者参考。每个人都知道何时可以重新交易Carta股票。我们为股东消除了持续时间风险。

与历史要约相比,看到员工的交易量很有趣。 CartaX上员工的参与度更高。这是因为员工能够通过限价订单表达价格偏好,而不必接受接受或保留的要约价格。表达流动性偏好的能力为员工利用复杂的流动性策略创造了机会。

总体而言,大多数员工的销售额相对较小。原因是员工知道他们每个季度都有出售的机会,以便他们能够将流动性需求与生活相匹配。如果他们想在一年内购买房屋,则无需立即出售。他们可以等到交易窗口最接近准备购买时。相比之下,要约收购活动是非周期性且不定期发生的,因此员工必须应对全有或全无的流动性方法。如果他们想从现在开始一年买房,就必须立即卖掉所有东西,因为可能要两年后才能再有机会。这样很难计划生活。

在我们的第一个交易时段中,我们仅允许股东出售。但是,没有理由我们将来不能卖空库存。一旦我们的股票有一个活跃的流动市场(在我们的例子中,我们有足够的流动性来支持每季度约1亿美元的交易量),当我们想要筹集主要资本时,我们只是从库存中出售普通股。

这有几个方面的原因。首先,与在Sand Hill Road上门送货相比,我们在CartaX上发现更好的价格。其次,在CartaX上购买的所有股票均为普通股。没有首选的股票,董事会席位或契约需要处理。

但也许最重要的是,CEO和CFO不必花费数月的时间来筹集资金,进行路演,与投资者会面以及谈判条款清单。 CartaX是一种机制,可以为私人发行人的股票创造需求。一旦产生了需求,首席执行官和首席财务官就可以在需要时随时将库存股票出售给需求,因此,他们可以专注于建立自己的公司,而不是筹集资金。

私人证券交易所CartaX是我们数十年来重建世界金融体系的下一个里程碑。以下是我在2014年从A系列赛区中获得的幻灯片。此后我们已经走了很长一段路,但还有很长的路要走。请继续关注更多消息即将发布…。